Co vám zajistí důstojné stáří? Bude to I.pilíř nebo III.pilíř?

Úvod

Zabezpečení na stáří je jedním z hlavních společenských témat posledních měsíců a let. Se zhoršující se demografickou situací, nejenom v České republice, ale ve všech vyspělých státech, bude toto téma stále citovanější a lidé se jím budou čím dál tím víc zabývat.

Připomeňme si, že od ledna 2013 stál penzijní systém v České republice na tzv. třech penzijních pilířích. Na povinném I. pilíři (důchodové pojištění), na II. pilíři (důchodové spoření) a na III. pilíři (penzijní připojištění a doplňkové penzijní spoření). Od ledna 2016 po zrušení II. pilíře, zůstávají pilíře dva: státní -povinný I. pilíř a soukromý - dobrovolný III. pilíř.

Aktuální změny I. a III. pilíře

V oblasti zabezpečení na stáří jsme v uplynulých měsících u obou pilířů zaznamenali celou řadu významných změn.

Změny v I. pilíři, tzn. v zákonu č. 155/1995 Sb. o důchodovém pojištění, odvážně nazývané jako důchodová reforma, zahrnující zejména zpomalení růstu důchodů nebo omezení předčasného důchodu, jsou veřejností přijímány spíše s nedůvěrou.

V oblasti soukromého zabezpečení na stáří, tzn. ve III. pilíři, se objevila řada novinek, které mají motivovat lidi v produktivním věku k vyššímu spoření a investicím na stáří. Jedná se, mj. zejména o vyšší příspěvky na doplňkové penzijní spoření, zvýhodnění daňových úlev nebo vytvoření nového státem podporovaného produktu spoření na stáří nazvaný jako dlouhodobý investiční produkt (DIP).

Tyto změny s uspokojením přivítala zejména početná skupina finančních zprostředkovatelů a finančních institucí, které mají eminentní zájem na prodeji finančních (spořících nebo investičních) produktů. Jejich obchodní rétorika se často snaží co nejvíce snížit význam státních důchodů (I. pilíře) a silně přeceňuje význam soukromého spoření či investování na stáří (III. pilíře).

Zachrání vás v důchodu I. nebo III. pilíř? Podívejme se pravdě do očí.

Se stále se opakující radou, že lidé nemají spoléhat na státní důchod a mají se na stáří sami soukromě zabezpečit lze v obecné rovině souhlasit, ovšem při alespoň „malé“ změně jejího znění:

„Nespoléhejte se pouze na státní důchod, ale vytvořte si soukromým spořením nebo investicí finanční zdroje, které významně doplní důchod vyplácený z důchodového pojištění.“

Avšak i takto formulovaná rada má zásadně jiný význam pro člověka ve věku 25 let, resp. nižším, který teprve vstupuje do produktivního období svého života, než pro lidi ve věku 40 let, 50 let nebo dokonce vyšším, kterým se produktivní období krátí. Důvodem je skutečnost, že k dosažení významnější částky vlastním spořením nebo investicí potřebuji, mj. hlavně delší (spíše dlouhou) dobu. Pro lidi ve vyšším věku tedy význam důchodu z důchodového pojištění výrazně roste oproti zahájenému soukromému spoření, resp. investování.

Je možné namítnout, že starší lidé měli ke spoření na důchod k dispozici v minulosti dost času a příležitostí. Vždyť například penzijní připojištění se státním příspěvkem letos oslaví 30 let svého trvání.

Opřeme se o fakta a pokusme se porovnat význam I. pilíře, tzn. důchodu z důchodového pojištění a III. pilíře zastoupeného penzijním spořením (penzijním připojištěním a doplňkovým penzijním spořením).

Současný stav je takový, že průměrný důchod v České republice v roce 2024 činí 20 693 korun. Pokud počítáme s tím, že v důchodu se dnes žije v průměru 21 let, tak celková částka, (nebudeme do toho zahrnovat valorizaci, ať si zjednodušíme výpočet) kterou lidé z I. pilíře dostanou vyplacenu, bude činit v současné hodnotě okolo 5,2 milionů korun.

Na druhou stranu, když se podíváme na míru úspor vytvořených ve III. pilíři, konkrétně na penzijním připojištění se státním příspěvkem (transformované fondy) a doplňkovém penzijním spoření (účastnické fondy), tak zjistíme, že průměrný zůstatek účastníka se nepohybuje v milionech korun, ale spíše v desítkách tisíc korun. Průměrný zůstatek na účtu penzijního připojištění je totiž jen 176 000 korun (údaje pro 3.Q 2023) a průměrný zůstatek na účtu doplňkového penzijního spoření je 84 000 Kč. To znamená, kdybychom sázeli jenom na III. pilíř, tak by tyto peníze při výplatě renty na úrovni důchodu z I. pilíře nevydržely ani tři čtvrtě roku. Je tedy zřejmé, že hlavním zdrojem příjmu v důchodu je stále I. pilíř, a že III. pilíř je, a ještě dlouho zůstane finančním zdrojem doplňkovým. To bohužel aktuálně platí pro drtivou většinu českých občanů.

Co udělat pro to, aby se náš soukromý důchod alespoň vyrovnal důchodu od státu?

Pokud by I. a III. pilíř měly být alespoň v rovnováze, tak polovinu svého příjmu v důchodu bychom měli brát z I. pilíře a druhou polovinu ze III. pilíře. Je to však vůbec reálné? Ukažme si, co musíme po dobu, která nám zbývá do dosažení důchodového věku (ponecháme 65 let) dělat pro to, abychom si naspořili takovou částku, která bude srovnatelná s I. důchodovým pilířem.

Pokusíme se to zjistit na příkladu mladého člověka ve věku 25 let, neboť pokud výše uvedený cíl nebude ani pro něj reálný, máme odpověď na danou otázku i pro osoby ve vyšším věku.

Pro objektivní srovnání vlastních úspor s důchodem z důchodového pojištění je nezbytné srovnávat peníze se stejnou časovou hodnotou, tzn. spočítat vše buď v současné hodnotě na úrovni roku 2024, nebo v budoucí hodnotě, pro náš příklad na úrovni roku 2063. Výpočty a srovnání v současné hodnotě sice přinesou relativně objektivní výsledky, ale představují statický pohled na „svět financí“, který se bude dynamicky dále vyvíjet podobně jako v minulých obdobích. Dnes často doporučovaná cílová výše úspor na stáří ve výši okolo 2 mil. korun nejenže představuje jen necelých 40 % státního důchodu vyplaceného za 21 let života v penzi, ale navíc platí pouze pro lidi, kteří budou odcházet do starobního důchodu nejpozději v horizontu několika málo let, kdy se ještě výrazně neprojeví růst cen, mezd ani důchodů. Pokud ovšem budeme odcházet do důchodu za 10, 20, 30 nebo v našem příkladu za 40 let, musíme si cíl pro zabezpečení na stáří stanovit v budoucí hodnotě peněz v roce, kdy dosáhneme důchodového věku.

Proto zkusme se na danou problematiku podívat optikou budoucnosti a provést modelové výpočty a srovnání v budoucí hodnotě.

I. pilíř – jaká bude výše starobního důchodu za 40 let

Předpokládejme, že náš 25letý člověk dokončil studia, začíná pracovat a odvádět povinné odvody na sociální pojištění. Jeho nástupní plat činí aktuálně průměrnou mzdu, tzn. 43 967 Kč hrubého. Současně předpokládejme, že má před sebou 40 let produktivní části života a do důchodu bude odcházet ve svých 65 letech. Podívejme se, na jak vysoký důchod by za současných podmínek zákona o důchodovém pojištění měl ve svých 65 letech nárok.

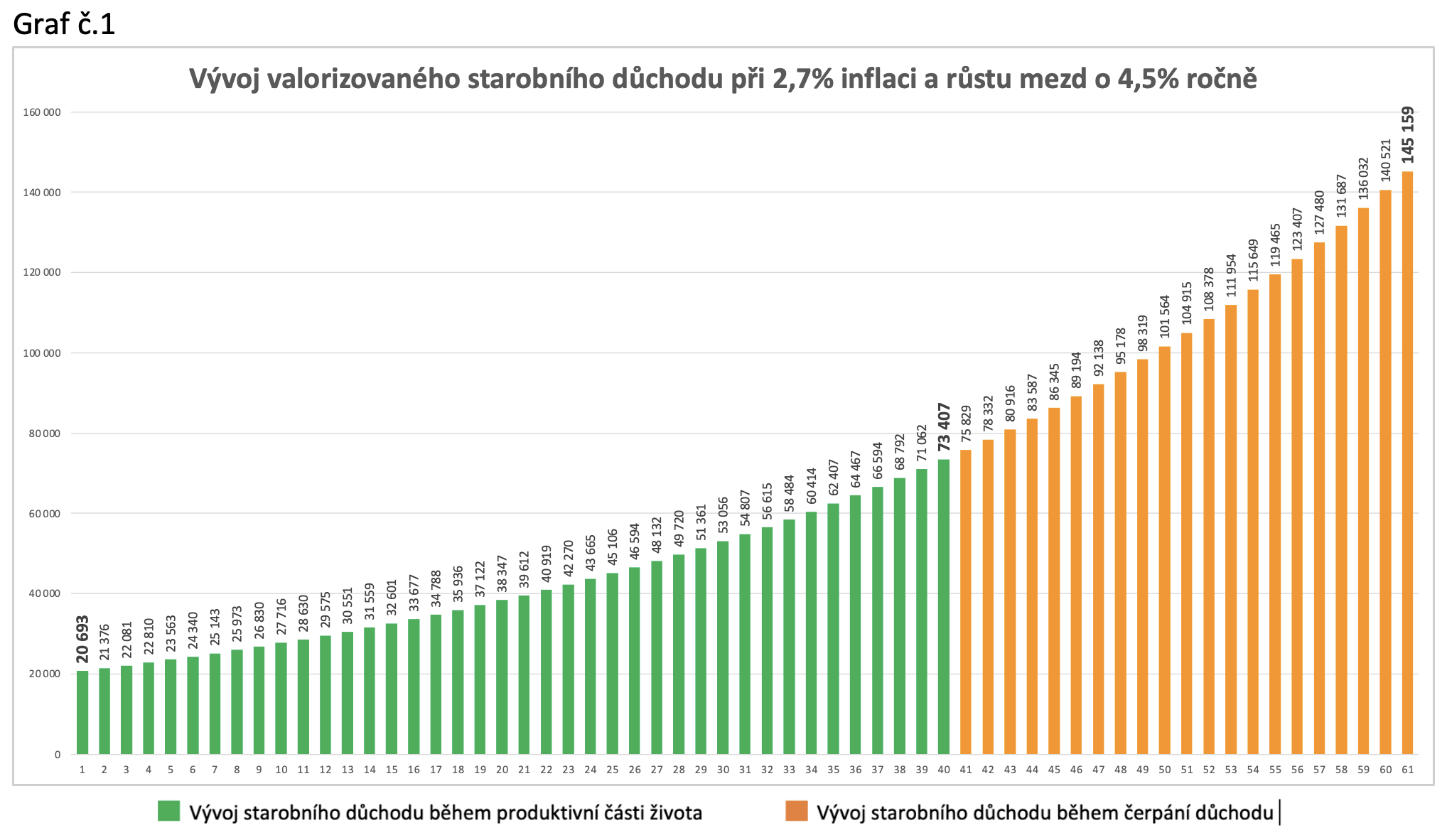

Pokud by v následujících 40 letech průměrná mzda rostla ročně o 4,5 % a průměrná míra inflace byla trvale 2,7 %, pak by důchod rostl tempem 3,3 % ročně. Za 40 let, v roce 2063, by vzrostl současný průměrný starobní důchod z 20 693 Kč na 73 407 Kč měsíčně.

Abychom se dobrali k celkové částce, která našemu mladému člověku bude celkem vyplacena během pobírání starobní penze, budeme předpokládat, že v penzi bude žít 21 let a že se důchod bude i nadále valorizovat v průměru 3,3 % ročně. Za těchto předpokladů by výše měsíčního starobního důchodu narostla ze startovních 73 407 Kč v roce 2063 na konečných 145 159 Kč v roce 2084 (viz graf č.1). Celkově vyplacená částka starobního důchodu za těchto 21 let by pak činila 26 952 601 Kč. Zdá se to velmi vysoká suma, ale je potřeba si uvědomit reálnou hodnotu této částky v roce 2084, která by při inflaci 2,7 % ročně činila dnes něco málo přes 5 mil korun.

III. pilíř - za jakých podmínek se vyrovná I. pilíři

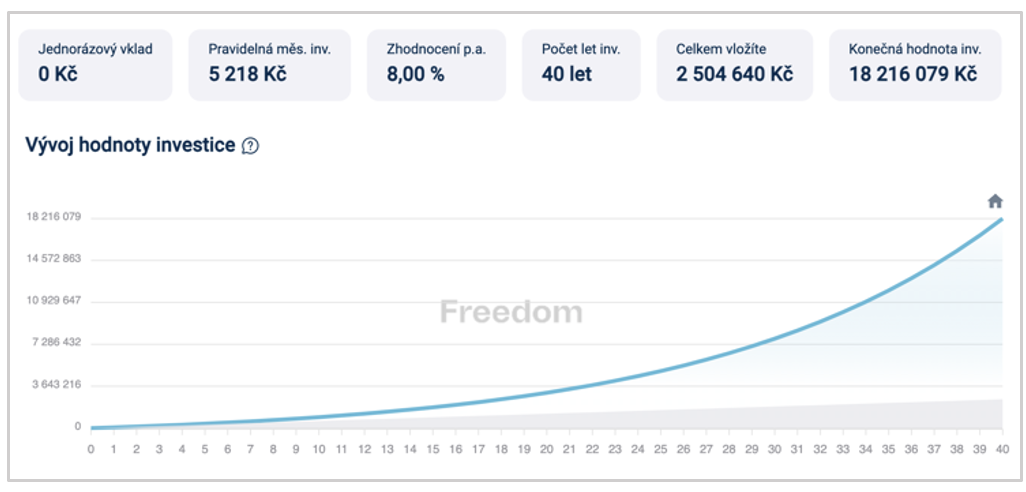

Předpokládejme, že náš 25letý člověk začne okamžitě ze svých příjmů odkládat určitou částku, ideálně začne pravidelně investovat. S ohledem na 40letý investiční horizont můžeme počítat s čistým průměrným zhodnocením 8 % (dlouhodobý výnos portfolia pro vyváženého investora očištěný o poplatky).

Nejdříve se podívejme na případ, kdy by chtěl využít plně daňové výhody nového produktu DIP a investoval by pravidelně 4 000 Kč měsíčně. Za 40 let postupně zainvestuje 1 920 000 Kč a hodnota jeho investice v roce 2063, kdy dosáhne 65 let bude činit nominálně (tzn. v budoucí hodnotě) 13 964 030 Kč. Pokud takto vytvořenou částku nechá dále zainvestovanou v konzervativním portfoliu a bude si vyplácet po dobu 21 let pravidelnou měsíční rentu, tak při 4 % reálném ročním zhodnocení (výnos očištěný o poplatky) by jeho měsíční renta z III. pilíře (soukromý důchod) činila 81 993 Kč měsíčně. Celkově by renta vyplacená během těchto 21 let dosáhla hodnoty 20 662 236 Kč. To je cca o 6,3 mil méně, než by mu bylo vyplaceno z I. pilíře.

Otázka tedy zní, kolik musí činit pravidelná měsíční investice u 25letého člověka, aby se mu za výše uvedených předpokladů podařilo vytvořit takovou částku, aby za 21 let života v penzi z ní byla vyplacena renta v celkové hodnotě stejné jako celkem vyplacený starobní důchod, tzn. 26 952 601 Kč?

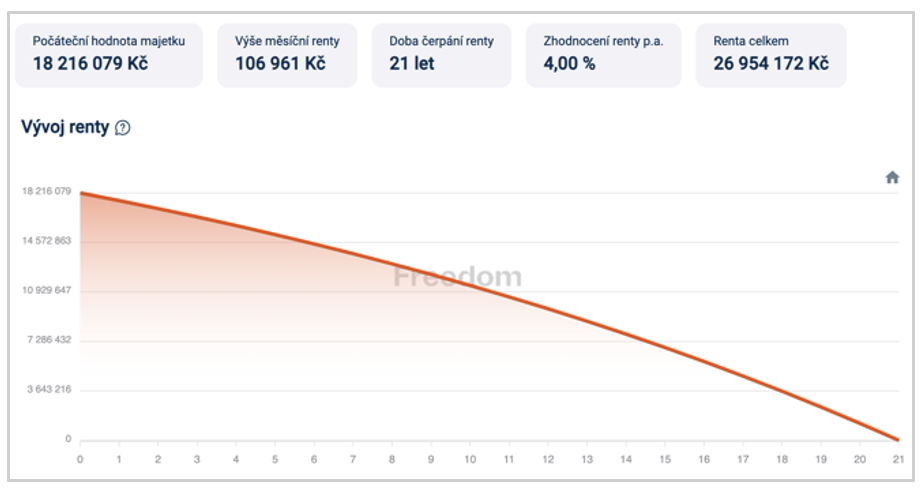

V tomto případě by v 65 letech měl mít k dispozici 18 221 134 Kč. Když si takto vytvořenou částku opět nechá dále zhodnocovat 4 % p.a. a vyplácet si konstantní rentu, tak ta bude činit 106 955 Kč měsíčně, což za 21 let činí 26 961 480 Kč. A poslední otázka zní, kolik tedy musí náš 25letý člověk měsíčně investovat, aby za 40 let dosáhl částky cca 18,2 mil Kč? Při 8 % ročním zhodnocení mu k tomu bude „stačit“ 5 218 Kč měsíčně.

Dá se tedy říci, že v případě 25letého člověka existuje reálná šance, že si během 40 let vytvoří takovou rezervu na stáří, která se vyrovná starobnímu důchodu od státu. Otázkou ale je, kolik mladých lidí ve věku 25 let je dnes schopno si měsíčně odkládat 5 218 Kč měsíčně?

Výrazně horší vyhlídky však mají lidé, kteří s vytvářením rezervy na penzi začnou později. Čas totiž v oblasti investování hraje veledůležitou roli a každý rok, o který začneme později nás stojí hodně peněz. A samozřejmě platí, že čím kratší dobu na vytvoření rezervy máme, tím více musíme měsíčně spořit.

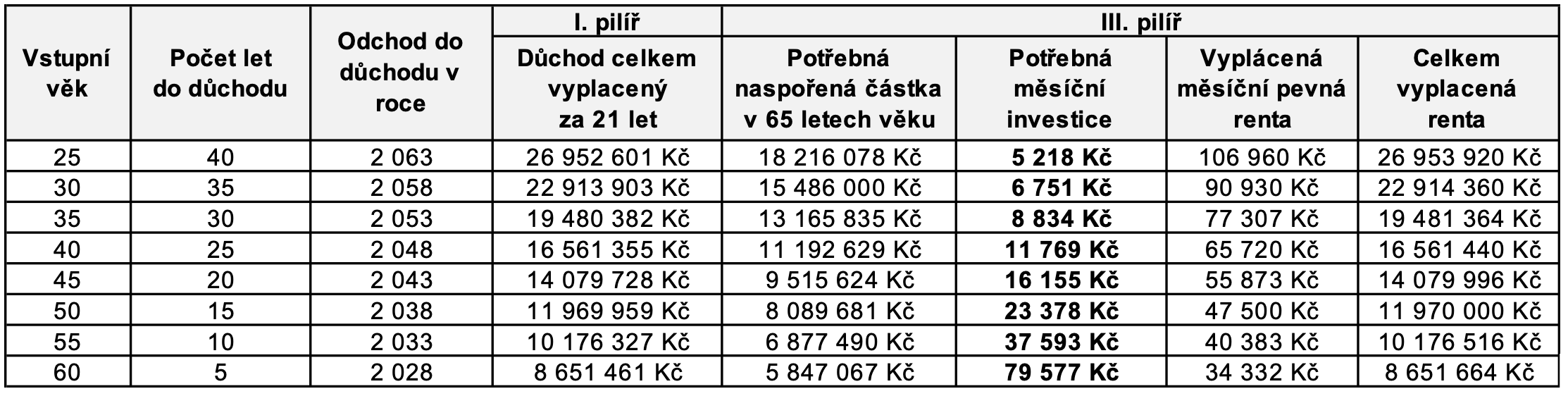

Pokud vyjdeme z logiky a předpokladů výše uvedeného příkladu 25letého člověka, můžeme si namodelovat situace, kolik by si museli měsíčně investovat lidé, kterým zbývá do penze méně než oněch 40 let. Je třeba připomenout, že všechny níže uvedené příklady platí pro člověka s průměrným hrubým příjmem ve výši 43 967 Kč v roce 2024 a že peněžní částky v tabulce jsou uvedeny v budoucí hodnotě.

Co nám tabulka ukazuje? Aby se celková výše vyplacené soukromé penze (III. pilíř) alespoň vyrovnala státní penzi (I. pilíř), pak by si například člověk, kterému je dnes 35 let a do penze mu zbývá 30 let, měl měsíčně investovat 8 834 Kč. Za tohoto předpokladu si při 8 % ročním zhodnocení naspoří částku 13 165 835 Kč. Když si takto vytvořenou částku opět nechá dále zhodnocovat 4 % p.a. a vyplácet si 21 let konstantní rentu, tak ta bude činit 77 307 Kč měsíčně, což za 21 let činí 19 481 364 Kč, tedy stejně jako vyplacený starobní důchod za stejnou dobu.

Jaká je tedy reálná šance, aby si člověk během svého produktivního života naspořil ve III. pilíři částku, která mu zajistí alespoň takovou výši důchodu, jakou mu zajistí I. státní důchodový pilíř? Jak je vidět z výše uvedené tabulky, pokud začneme včas, šance tady určitě je. Ale se zvyšujícím se věkem a zkracující se dobou spoření se tato šance výrazně snižuje.

Výraznou pomocí soukromému spoření na stáří je zcela jistě příspěvek zaměstnavatele, který může činit až 50 000 Kč za rok. Ten zvyšuje šanci na vytvoření významných finančních rezerv i pro starší účastníky státem podporovaných produktů spoření na stáří, např. DIP.

Závěr, shrnutí

V médiích se často objevují tendenční články, ve kterých se můžeme dočíst, že státní důchody jsou a budou nízké a že je nutné, abychom se na důchod zajistili sami. To je víceméně pravda, ovšem chybou by bylo, kdybychom se naivně snažili soukromým spořením nahradit důchody od státu vyplácené z důchodového pojištění. Zodpovědné zabezpečení na stáří a vítězná strategie je aktivně se zajímat o obě složky budoucího důchodu, tzn. jak o I. pilíř tak o III. pilíř. A udělat maximum pro to, abychom z obou složek získali pro sebe maximum možného.

Starobní důchod vyplácený z důchodového pojištění přináší člověku po skončení výdělečné činnosti hlavní příjem, který by měl alespoň pokrýt základní životní potřeby, zatímco renta ze III. pilíře bude příjmem doplňkovým, který přispěje k vyšší životní úrovni v penzi. Příklady uvedené textu výše nám naznačily, do jaké míry nám může aktivní zapojení do III. pilíře zvýšit příjmy ve stáří. A co I. pilíř, tzv. státní důchod? Je to zdroj příjmů v penzi, u kterého mi nezbývá, než ho pasivně přijmout?

Je třeba si uvědomit, že důchod z důchodového pojištění není věcí jenom státu, ale že si jej vlastně buduji také sám, a to dosaženou dobou pojištění a výší odvedeného pojistného. Optimální zajištění na stáří tedy znamená, že budu aktivní nejen v soukromém spoření (ve III. pilíři), ale budu aktivně přistupovat také ke svému důchodovém pojištění.

Co znamená, být aktivní ve svém důchodovém pojištění?

Znamená to, snažit se získat co nejvyšší dobu pojištění a odvádět optimální pojistné na důchodové pojištění. Důležité je vyloučit neevidované doby, které nejen snižují dobu pojištění, ale také konečný příjem, ze kterého se důchod počítá. Vyplatí se zajímat o své důchodové pojištění včas, nejlépe již od věku 15 let, od kterých lze dobu pojištění získávat, nebo také ztrácet. Později se určitě vyplatí nechat si provést kontrolu (audit) svého důchodového pojištění, která umožní odstranit dosavadní chyby nejen v evidenci ČSSZ, ale také vlastní chyby, kterých jsme se mohli dopustit z neznalosti zákona o důchodovém pojištění a vyvarovat se jich do budoucna. Více informací najdete například na www.ceskapenze.cz.

Důchodové pojištění (I. pilíř) má navíc důležitou „přidanou hodnotu“. Nevyplácí se z něj jen starobní důchody, ale také invalidní důchody a důchody pozůstalostní, tzn. vdovské, resp. vdovecké a sirotčí. Důchodové pojištění je tedy skutečným pojištěním, které přináší hmotné zabezpečení nejen ve stáří, ale i během produktivního období při poklesu pracovní schopnosti z důvodu dlouhodobě nepříznivého zdravotního stavu (tj. invalidity) a při úmrtí živitele. To je také jedním z pádných důvodů, proč být aktivní i v důchodovém pojištění.