Penzijní fondy v roce 2021: Velký propad u konzervativních fondů, zisk přinesly jen ty „rizikové“

III. DŮCHODOVÝ PILÍŘ V ROCE 2021

Účastnický nebo transformovaný fond má v České republice téměř polovina občanů. Aktuálně je ve III. pilíři důchodového systému 4,41 milionů účastníků. Z toho je 31 % v režimu účastnických fondů (ÚF) doplňkového penzijního spoření (DPS), které nahradilo od roku 2013 penzijní připojištění. Celkově mají lidé v penzijním spoření 556,53 mld. Kč a z toho je zatím jen cca 94,5 mld. Kč v účastnických fondech. V rámci třetího pilíře se jedná přibližně o 14 % veškerého majetku na penzi.

Účastnické fondy DPS mají dvě základní linie. Jednak jsou to povinné konzervativní fondy (PKF), které musí podle zákona (407/2011 Sb.) být v nabídce každé penzijní společnosti. Druhou skupinu tvoří fondy, které nejsou v zákoně o DPS upraveny speciálním paragrafem. K 31. prosinci 2021 bylo registrováno 34 fondů. Za poslední rok tak přibyly celkem 3 nové ÚF. Jedná se o fondy společnosti Rentea, která začala na trhu důchodového spoření působit v polovině loňského roku. Penzijních společností je tak nyní celkem 9. Další novinkou je změna AXA penzijní společnosti a.s. na UNIQA penzijní společnost, a.s., a to díky převzetí aktivit skupiny AXA v České republice finanční skupinou Uniqa.

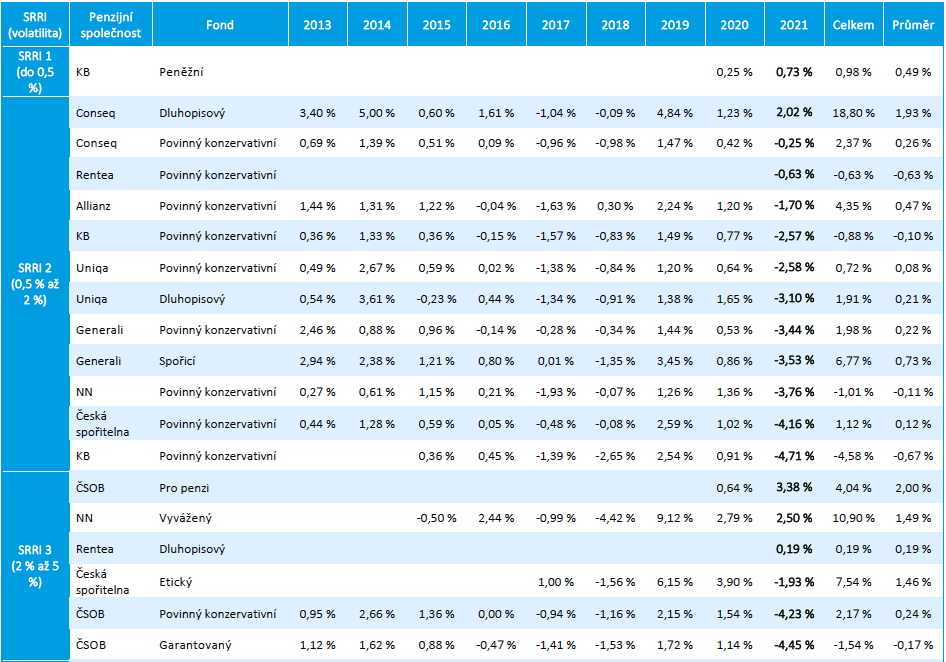

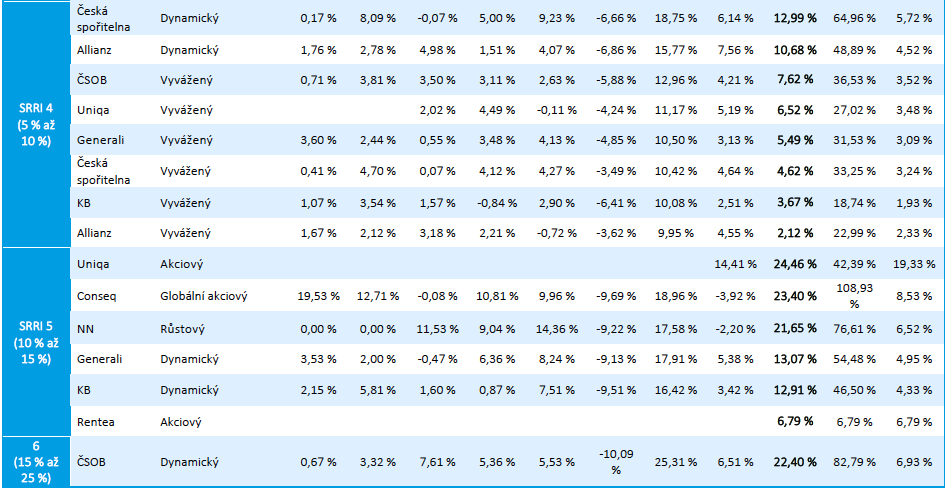

ÚČASTNICKÉ FONDY DLE RIZIKOVOSTI (SRRI)

Pokud bychom chtěli jednotlivé účastnické fondy rozlišit podle rizikovosti, lze využít standardizovaný ukazatel SRRI, který povinně vykazuje každý fond. Ukazatel SRRI může nabývat sedm hodnot, přičemž 1 je ‚nejbezpečnější‘, resp. méně volatilní, a 7 ‚nejrizikovější‘, tedy více volatilní. V Česku existuje pouze jeden fond, který má skutečně velmi nízkou volatilitu stupně 1. Na opačném konci spektra je také jen jeden fond, který se vyznačuje velmi vysokou volatilitou stupně 6. V tabulce dále jsou účastnické fondy seřazeny právě na základě standardizovaného ukazatele rizikovosti SRRI a v rámci těchto skupin pak dle výsledného zhodnocení za uplynulý rok 2021.

Hodnotu SRRI musí každý účastnický fond pravidelně přepočítat. Oproti roku 2020 změnili SRRI dva fondy. Oba se přesunuly z kategorie SRRI 5 do kategorie SRRI 4. Jedná se o dynamické fondy společností Allianz a České spořitelny. Jde o realokaci portfolia, kdy například u dynamického fondu České spořitelny tvoří nyní akciovou „dynamickou” část fondu pouze 65,7 %, zatímco „konzervativnější” peněžní trh dosahuje společně s dluhopisovou složkou 34,3 %. Fond tímto dosahuje menší volatility.

Pro srovnání, například takový Dynamický účastnický fond Generali má podíl akciové složky 82,2 %, peněžní trh a dluhopisy pak tvoří 17,8 %. Na vrcholu „dynamické“ strategie pak můžeme uvést například Globální akciový fond společnosti Conseq, který má dle posledních publikovaných údajů v akciové složce alokováno 96,4 % a v ostatních aktivech pouze 3,6 %. Nemalé rozdíly jsou mezi penzijními fondy však také v regionální struktuře aktiv a v dalších pohledech na složení jejich portfolií.

VÝSLEDKY ÚČASTNICKÝCH FONDŮ ZA ROK 2021

Z přehledu výkonnosti jednotlivých fondů vidíme, že 14 z nich, tj. téměř polovina fondů skončila za rok 2021 se záporným výsledkem. Jedná se především o konzervativní fondy v jejichž portfoliích dominují vládní dluhopisy a nástroje peněžního trhu, případně jejich deriváty. Záporný výsledek u těchto fondů je dán především vysokou inflací, zvyšováním základních sazeb ČNB a souvisejícím vývojem trhů, s tím, že dle ukazatele volatility či rizikovosti SRRI jde o fondy stupně 2 a 3. Naopak všichni klienti, kteří investovali do „rizikovějších” fondů kategorie SRRI 4, 5 a 6 skončili s kladným výsledkem. Některé fondy dosáhly i dvouciferného zhodnocení. Např. Akciový fond UNIQA vykázal 24,46 %, Globální akciový fond od Consequ zase 23,40 %, čímž výrazně překonaly inflaci. Hranici 20 % překonaly celkem 4 fondy a další 4 dosáhly na více než 10% zhodnocení.

Podle analýz Freedom Financial Services se tak potvrzuje, že pro mladší klienty s dlouhým investičním horizontem nemá význam spořit na penzi v rámci konzervativních účastnických fondů. I za cenu vyšší volatility se dlouhodobě vyplatí dynamické strategie, které v delším horizontu dávají šanci na překonávání inflace a rozumné zhodnocení takto investovaných úspor. Klienti, kteří se ještě neodhodlali k přestupu z transformovaných do dynamičtějších účastnických fondů, by to měli se svými poradci co nejdříve uvážit na základě vlastní individuálních situace.

Tabulka: Zhodnocení účastnických fondů

Poznámka 1: Analýza vychází z údajů a dat zveřejněných jednotlivými penzijními společnostmi dostupných k datu zpracování, kritériem pro zatřídění byla hodnota ukazatele SRRI k 31. 12. 2021.

Poznámka 1: Analýza vychází z údajů a dat zveřejněných jednotlivými penzijními společnostmi dostupných k datu zpracování, kritériem pro zatřídění byla hodnota ukazatele SRRI k 31. 12. 2021.

Poznámka 2: Stupeň SRRI a tomu odpovídající volatilita (rizikovost) je určena pomocí směrodatné odchylky a ukazuje minulé kolísání výnosů od průměrné ziskovosti fondu.